Por Sonia Condori Sánchez

Difícil imaginar lo reveladora que puede ser la punta de un cabello. Este tejido, considerado un importante biomarcador por la Agencia de Protección Ambiental de los Estados Unidos, puede acumular metales en su estructura durante su proceso de crecimiento. “En la punta del cabello se acumula lo que se ha absorbido desde hace tres años. Entonces, si tengo esa muestra, puedo analizar si se ha acumulado plomo”, afirma Flaviano Banchini, director de Source International, organización que trabaja en Perú -entre otros países- con comunidades que lidian con la contaminación ambiental.

“Nosotros hicimos un estudio de ese tipo con los niños de Cerro de Pasco y hallamos un pico de contaminación entre enero y abril del 2017. Las muestras las tomamos en el 2018. En esos tres meses, hubo un incremento de contaminación y, al revisar los informes de Volcan, identificamos que justo era la época en la cual esa compañía había reiniciado su actividad minera”, explica.

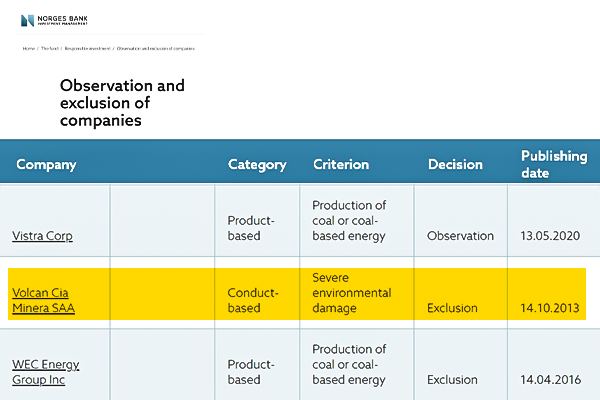

Los resultados hallados por Source Internacional sirvieron de base al Centro de Análisis de Delitos Climáticos (con sede en La Haya, Holanda) para emitir, en 2019, un par de informes sobre la situación de Volcan en Cerro de Pasco. Una investigación solicitada por uno de los fondos de inversión más poderosos del mundo: el Fondo Global de Pensiones del Gobierno de Noruega, que acumula excedentes del negocio petrolero. Esto, porque la multinacional suiza Glencore había adquirido pocos años antes más del 50% de las acciones de Volcan. El Fondo noruego quería saber si debía o no seguir invirtiendo en la firma suiza.

En uno de los informes, el Centro de Análisis de Delitos Climáticos (CCCA) detalla un antecedente importante: en 2012 el Consejo de Ética del fondo noruego le recomendó a este excluir a Volcan de sus inversiones debido a la contaminación presente en los ríos y el suelo de Cerro de Pasco, así como en la sangre de sus niños. Luego de una segunda evaluación, esta vez por parte del Ministerio de Finanzas noruego, Volcan fue excluida de sus inversiones en octubre de 2013.

Al revisar la lista de excluidos, Sudaca encontró que Glencore figura como “excluida” desde mayo de 2020.

Mientras que en Noruega se encendían las alertas, en Perú todo siguió como si nada pasara. Al cierre de aquel 2013, más de S/1.477 millones de los fondos de jubilación de los trabajadores estaban invertidos en Volcan por decisión de las AFP que operan en nuestro país, de acuerdo con datos de la Superintendencia de Banca, Seguros y AFP (SBS). Al año siguiente las cuatro AFP vigentes en el mercado -Integra, Profuturo, Prima y Hábitat- continuaron invirtiendo en esta minera y no lo dejaron de hacer hasta la fecha.

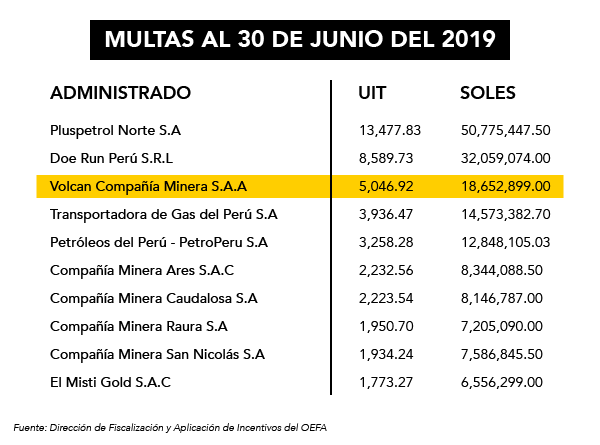

Paralelamente, Volcan ha sido una de las mineras que más multas firmes acumuló por infracciones ambientales: S/18.652.899 entre 2011 y 2019, según data del Organismo de Evaluación y Fiscalización Ambiental (OEFA) obtenida por Ojo Público. En 2020, cinco multas firmes le fueron impuestas a la compañía por un total de S/2.149.656, según un registro de OEFA solicitado para esta investigación.

En este registro, proporcionado a inicios de mayo último, se muestra que dichas multas firmes no habían sido pagadas aún por la compañía. Este medio insistió en reiteradas ocasiones por una entrevista con Volcan, pero no obtuvo respuesta. Al cierre de enero último, S/867.927.415 de los fondos de pensiones figuraban invertidos en Volcan, de acuerdo a la última data disponible en la SBS.

Además, otras dos mineras donde las AFP tienen invertidos más recursos de los afiliados, Compañía de Minas Buenaventura S.A.A. y Minsur S.A., han sido sancionadas por infracciones ambientales.

Buenaventura inició sus actividades en Huancavelica en 1953 y con el tiempo extendió sus operaciones mineras hacia el norte, sur y centro del Perú. Su infracción más reciente se dio en el río de la comunidad de Huancarama, en Arequipa.

El color verdoso y olor pestilente del agua llamaron la atención de los vecinos, quienes también encontraron venados andinos (tarucas) muertos en el lugar. Según reportó el medio local El Búho en noviembre de 2019, la queja principal fue sobre una filtración hacia el río del lugar, una filtración que alegan provenía de una cámara de carga bajo la responsabilidad de Buenaventura. Esto habría afectado a zonas como Chilcaymarca, Chachas, Orcopampa, Andahua y la parte alta de Condesuyos.

Ese mismo año, a Buenaventura, cuya cabeza de directorio es el expresidente de la Confiep Roque Benavides Ganoza, le fueron impuestas distintas multas en agosto, noviembre y diciembre, alcanzando un valor de más de medio millón de soles (S/ 636.195). Al cierre de 2019, S/156.689.118 de los fondos de jubilación estaban invertidos en dicha minera, según data de la SBS.

La compañía Minsur también está entre las mineras que más inversiones han recibido de las AFP. Según el Organismo de Evaluación y Supervisión Ambiental (OEFA), la firma registró 23 resoluciones de sanción por haber cometido 53 infracciones ambientales entre los años 2012 y 2019, de acuerdo a una investigación de Convoca.pe.

Además, la compañía del grupo Breca tuvo 20 Procedimientos Administrativos Sancionadores (PAS) de la OEFA, entre enero del 2018 a diciembre del 2020. La mayoría se debió al presunto incumplimiento de las recomendaciones de supervisión y lo establecido en su instrumento de gestión ambiental.

En el 2019, se determinó que esta compañía productora de oro y estaño incumplió lo indicado en su instrumento de gestión ambiental en la unidad minera de Pucamarca, en Tacna, por lo cual se le sancionó con 8.23 UIT (S/34.566).

[Nota de edición: En la primera versión de esta nota se mencionaba que la sanción fue por incumplir medidas correctivas, la razón correcta ha sido precisada en el párrafo].

Los estándares éticos de las AFP

El historial de multas y sanciones de Volcan, Buenaventura y Minsur contrastan con la importancia que le dan las AFP a sus criterios éticos.

Por ejemplo, AFP Integra señala en un documento oficial publicado en su web en el apartado de “Sostenibilidad” que «se compromete a incorporar criterios ambientales, sociales y de gobierno corporativo (ASG) en la revisión de oportunidades de inversión». Y precisa que utilizan la categoría de “inversiones directas controversiales” para los casos de aquellas “compañías que hayan recibido una sanción por parte de alguna autoridad competente (en los tres últimos años o de las que se tenga evidencia de no haber tenido remediación) o que tengan investigaciones en curso por prácticas relacionadas con (…) afectación de la salud pública y/o el bienestar animal, (…) [o] contaminación y/o deterioro de ecosistemas”.

En tanto, en su Política de Inversiones Responsables, Prima AFP indica que «deberá realizar un análisis detallado de aquellas propuestas de inversión que generen o puedan generar controversias por su impacto social, ambiental y/o de gobierno corporativo, analizando si dichas controversias son estructurales o no estructurales, el grado de severidad, y gestión de éstas por parte de las empresas». Además, precisa que considerarán “actividades controversiales” a aquellas altamente expuestas al “impacto en la biodiversidad y uso de la tierra, emisiones tóxicas y desechos», entre otras.

«Desde hace años, venimos gestionando nuestros impactos de forma transversal y responsable, a través de diversas iniciativas, programas y proyectos. Continuando con este compromiso, en el 2020 articulamos una estrategia que además de considerar criterios económicos, sociales y ambientales, aporta al cumplimiento de los Objetivos de Desarrollo Sostenible – ODS”, dice Profuturo AFP en su web.

Habitat, por su parte, presenta reportes de sostenibilidad, pero tampoco publica en su sitio web un Código de ética para las inversiones como tal. César Ipenza, abogado especializado en medio ambiente, indica que “es necesario contar con lineamientos de un código de ética para las entidades financieras que permitan al público conocer en dónde están invirtiendo su dinero».

Este medio busco reiteradas veces a la Asociación de AFP, pero no obtuvo respuesta alguna. Asimismo, buscamos a cada AFP, sin embargo decidieron no participar del reportaje o no brindaron contestación al cierre de esta edición.

«Un código de ética es la forma en que la empresa se autorregula, pero eso tiene que vincularse con la normativa que éstas deben cumplir como: la Ley de Pasivos Ambientales Mineros, Ley de tierra de Minas, Ley General del Ambiente», opina Ipenza.

Sudaca preguntó a la SBS qué normativa está vigente respecto de los criterios medioambientales en las inversiones a las AFP. “(…) nuestro rol inicialmente está más orientado hacia buscar, en esta etapa, transparencia de información de la industria sobre la incorporación o no de los factores ASG en el proceso de inversión de los fondos de pensiones”, respondió el regulador en referencia a una normativa aprobada en junio último.

Subrayó, además, que el proceso de adecuación será gradual, pues en su opinión “existen variables que aún en el contexto internacional requieren ser uniformizadas”. Por ejemplo, apunta, “bases de datos que permitan estimar correctamente la materialidad de impacto de determinados factores ASG por industria o país”.

Tal parece que el uso de la transparencia y el rol activo del afiliado serán la fiscalización más activa. O tocará inscribirse en un curso acelerado del modelo noruego.

*Los descargos de Minsur no llegaron hasta nuestro cierre de edición, pasado dicho cierre la compañía envió a Sudaca una nota aclaratoria que puede revisar en el siguiente enlace, así como nuestra respuesta.

Fotocomposición de portada por Leyla López. Foto: Van Houtryve.