Infracciones: Si el negocio digital ya se encuentra en marcha y se están generando ingresos, es necesario formalizarlo. De lo contrario, se estará cometiendo infracciones tributarias como no emitir comprobantes tributarios o pagos de este.

Infracciones: Si el negocio digital ya se encuentra en marcha y se están generando ingresos, es necesario formalizarlo. De lo contrario, se estará cometiendo infracciones tributarias como no emitir comprobantes tributarios o pagos de este.

A pocos días de Navidad, el pasado 22 de diciembre, el Ministerio de Economía (MEF) adelantó su regalo a los empresarios acuícolas y forestales para que empiecen contentos el 2022. Como parte de las facultades legislativas otorgadas al gobierno, el Ejecutivo aprobó restituir una serie de beneficios tributarios para esos sectores. Los cambios permitirán que las empresas tengan, sobre todo, tasas reducidas del Impuesto a la Renta (IR) durante una década, tal y como ocurre ya en el régimen agrario.

Los decretos legislativos que otorgan estas facilidades llegan luego de que Pedro Castillo se reuniera varias veces con empresarios que, justamente, invierten en esos sectores. El 20 de setiembre, en Washington, por ejemplo, el presidente asistió a una serie de reuniones con empresarios nacionales y extranjeros acompañado de -entre otros- David Epstein, presidente del Comité de Pesca y Acuicultura de la Sociedad Nacional de Industrias (SNI), y Samuel Dyer, director del Grupo Dyer Coriat (D&C), una firma con fuertes inversiones en los sectores acuícola y maderero.

Samuel Dyer, además, se reunió cinco veces con Castillo en su despacho (el de Palacio, no el de Breña), entre agosto y noviembre del año pasado, de acuerdo a información de Transparencia. Y una vez con el ministro de Agricultura. Así, mientras el gobierno planeaba elevar los impuestos a las empresas mineras, para los hombres de negocio “amigos” cocinaban otros planes.

Sudaca también consultó a especialistas en materia tributaria, quienes coinciden: dichas medidas por sí solas no tienen mucho sentido, pues no generarían el efecto positivo que pretende el Ejecutivo, ni han sido sustentadas como se debe.

El último 17 de diciembre, el Congreso delegó facultades legislativas al Ejecutivo para promulgar leyes en materia tributaria, fiscal, financiera y de reactivación económica. Con esa luz verde, el MEF decidió darle beneficios tributarios a los sectores acuícola y forestal. En ambos casos -dicen los decretos legislativos- se replican los incentivos aplicados a los sectores agrario y riego, agroexportador y agroindustrial.

“Lo más importante [de la medida] es la tasa especial del Impuesto a la Renta y la depreciación acelerada. Todo eso tenía el régimen agrario. Lo sustancioso es copy paste”, asegura Fernando Loayza, profesor de derecho tributario en la PUCP.

Por ejemplo, para las mypes del sector acuícola con ingresos menores a 1.700 UIT (un poco más de S/7,8 millones) se aplicará una reducción del IR del 29,5% –su valor general– al 15%. Para las empresas grandes, se aplicará el mismo porcentaje, aunque este irá subiendo en los próximos años hasta alcanzar su valor regular el 2028.

Para el sector forestal, la rebaja del IR será hasta el 2030 e igualmente las empresas con ingresos menores a 1.700 UIT tendrán una tasa del 15%. En el caso de las grandes, la reducción comenzará también en ese valor este 2022, pero subirá hasta alcanzar el régimen general en el 2028. Ambos también accederán a una tasa de depreciación acelerada del 20%. Un beneficio que les permite deducir el costo de sus activos –por ejemplo, inmuebles o maquinaria– más rápido, para tener menos utilidad contable y pagar menos impuestos.

Klever Espinoza, abogado tributarista, señala que no existe una justificación clara de por qué se aplican estos incentivos a dichos sectores y no a otros, ya que el MEF no ha publicado la exposición de sus motivos.

Para Espinoza, esa ausencia genera suspicacias. “Es una medida excepcional que debe tener mejores razones que otro tipo de medidas, porque finalmente hace que un determinado grupo de empresas pague menos impuestos. Eso es cuestionable, por ello debe estar bien justificado”, explica.

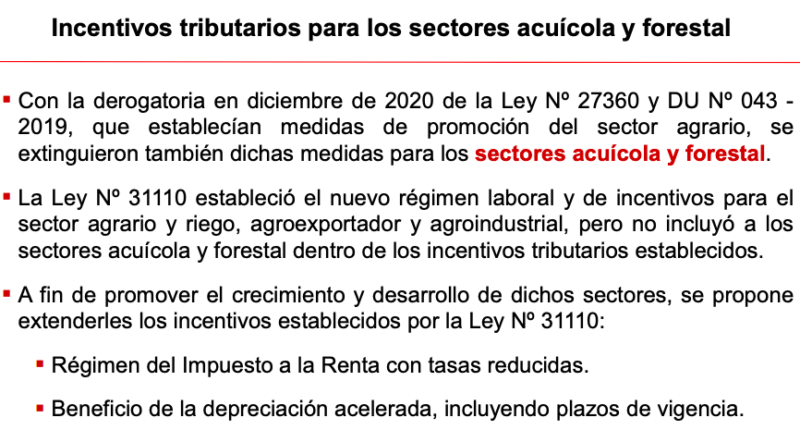

Sin exposición de motivos plasmada en los decretos, hay que remitirse a la presentación del pedido de facultades legislativas del ministro Pedro Francke ante el Congreso. En ella solamente se señala que, luego de que se derogaron las leyes que favorecían al sector agrario en diciembre del 2020 (por las protestas), también se derogaron las mismas para el acuícola y forestal. Y no se restituyeron con las nuevas normas.

“Cuando se emitió la citada Ley [la del nuevo régimen agrario] no se consideró la dación de dichos beneficios para los sectores acuícola, forestal y de fauna silvestre. Por ello, resultaba necesaria la dación de tales beneficios para los indicados sectores, a efectos que sirvan como mecanismos complementarios para la promoción y desarrollo de la oferta de productos acuícolas y forestales del país”, confirma el MEF en comunicación enviada a este medio.

Agregan que el Perú tiene un alto potencial acuícola por ser el principal productor de harina y aceite de pescado, productos que sirven de alimento para la acuicultura (el cultivo de peces). Sobre el sector forestal, destacan que Perú cuenta con más de 68.577.351 hectáreas de bosques, cuya superficie forestal representa más de la mitad del territorio nacional. Aunque no precisan si toda esa extensión sería explotable.

Las cifras no han acompañado a ambos sectores en el último año. Hasta el tercer trimestre del 2021, el sector forestal representaba el 0,8% del Producto Bruto Interno (PBI), de acuerdo al MEF. En el primer trimestre de aquel año, según el INEI, representaba el 1,04% del PBI. Por otro lado, la pesca y acuicultura –se miden juntos– tuvieron una caída de 37,9% respecto al 2020, por la pandemia, según cifras del INEI. El objetivo, remarca el MEF a Sudaca, es aumentar estos niveles de participación.

Sin embargo, los especialistas identifican varios problemas. “Tenemos la mala costumbre en el Perú de creer que reducir tributos es la única forma de mejorar la calidad de la inversión privada. Eso no es cierto en muchos casos. Muchos inversionistas están más preocupados de venir a un país con un Poder Judicial corrupto, con agentes reguladores que no funcionan bien o no tener la mano de obra necesaria. Eso, muchísimas veces, es un freno más relevante», asegura el tributarista Fernando Loayza.

Otro inconveniente es que no se han determinado limitantes para acceder al incentivo. “Esa es más o menos la crítica que se hacía al régimen agroexportador. Les das plata, pero no hay un pacto con el sector: te doy el beneficio tributario, pero quiero que hagas inversión sostenible, por ejemplo. Ese análisis costo-beneficio, que debería involucrar aspectos económicos, sociales y ambientales, no se ha hecho público. No está en el decreto legislativo, que es de media página”, añade Loayza.

El tributarista resalta también la inconsistencia de los gremios empresariales. “Ahorita tú no ves a la Confiep o a la SNI reclamando porque se hace mediante decreto legislativo, como reclamaban cuando se proponía una reforma al régimen minero. Esa inconsistencia me parece importante resaltarla”, remarca, recordando que el Ejecutivo pretendía realizar cambios tributarios en minería bajo el mismo mecanismo, pero esa intención fue frenada por el Congreso en el pedido de facultades.

Las dudas podrían haberse absuelto si estos decretos hubiesen sido aprobados luego de un debate en el Legislativo, como cualquier otra ley. “Es una preocupación la forma acelerada [en la que se ha hecho]. La tributación es un fenómeno que afecta la propiedad de todos. Como tal, debe estar justificada ¿Dónde? En los debates, en la exposición de motivos que debe ser rica. No tener eso nos da una mala señal”, condena Klever Espinoza.

Para Espinoza, el otro riesgo es que, como ya ha ocurrido antes, los empresarios se malacostumbren a invertir con los beneficios como condicionantes. “Realizan sus esquemas de negocio en función a los incentivos. Luego ocurre que vencido el tiempo ellos regresan y hacen los lobbys para que sigan extendiendo los beneficios tributarios. Entonces, una medida que por su propia naturaleza debió ser temporal, se vuelve permanente”, explica.

Más allá de las formas, los decretos ya están vigentes. Y los empresarios acuícolas y forestales tienen motivos para sonreír. Se trata, según dijo el MEF a Sudaca, de 1.300 contribuyentes en el sector forestal que podrían acogerse a estos beneficios tributarios. El colchón en acuicultura es mucho menor: 91 contribuyentes hasta el 2019.

Este ‘logro’ para ambos sectores llega después de que el año pasado Castillo se acercara a empresarios vinculados a la SNI durante su viaje por México y Estados Unidos, entre el 17 y 22 de septiembre del año pasado.

El 20 de septiembre, en Washington, el presidente asistió a una cumbre acompañado de representantes de este gremio. Castillo estuvo junto a su entonces brazo derecho, Bruno Pacheco, exsecretario general de Palacio; Pedro Francke, ministro de Economía; Óscar Maúrtua, de Relaciones Exteriores; y Roberto Sánchez, titular del Ministerio de Comercio Exterior y Turismo.

A la cita asistieron Ricardo Márquez, presidente de la SNI y opositor de la vacancia presidencial, y Carlos Durand, cabeza de la Cámara Nacional de Comercio, Producción, Turismo y Servicios (Perucámaras). También estuvieron presentes Felipe James, titular del Comité Textil y Confecciones de la SNI; y los ya mencionados David Epstein, presidente del Comité de Pesca y Acuicultura de la SNI, y Samuel Dyer Ampudia, quien no representa a dicho gremio pero es asiduo visitante de Palacio de Gobierno.

Para septiembre, este último ya se había reunido con el presidente en tres oportunidades. Las últimas dos fueron en un mismo día: el 27 de noviembre, después de la gira presidencial por Norteamérica.

Dyer Ampudia, quien el último 5 de octubre también visitó al ministro de Agricultura, Víctor Maita, es ampliamente conocido por sus diversos negocios en los sectores acuícola y forestal.

Como director del Grupo Dyer Coriat (D&C) ha realizado diversas inversiones desde los noventa en estas áreas. De hecho, se considera cabeza de “uno de los grupos familiares más exitosos y emergentes del Perú, que ha diversificado inversiones en agroindustria, acuicultura, reforestación en la selva amazónica, bienes raíces”. Así lo dice su biografía en el sitio web de Camposol, una de sus compañías que pertenece a este pulpo empresarial. Camposol, dicho sea de paso, tiene como filial a Marinazul, una de las principales productoras de langostinos en el Perú.

Antes fue fundador de la Corporación Pesquera Inca (Copeinca), una de las empresas líderes en producción de harina y aceite de pescado en el país. La familia Dyer vendió esta compañía a la empresa China Fishery Group en la Bolsa de Oslo por US$223,2 millones en el 2013.

El Grupo D&C también tiene como uno de sus brazos a la Reforestadora Inca (Refinca), dedicada al negocio forestal: producción y procesamiento de madera en la Amazonía peruana. Samuel Dyer es, también, líder del Grupo Pro Amazonía, asociación empresarial que persigue un objetivo similar al de Refinca.

Sudaca se contactó con el exitoso empresario, pero no quiso dar declaraciones para este informe respecto a sus reuniones con el presidente. En todo caso, estamos seguros de que fueron provechosas.

**Fotoportada por Darlen Leonardo

La reforma tributaria es medular por diferentes motivos coyunturales y estructurales. Coyunturalmente, la crisis de la pandemia disparó los déficits fiscales e incrementó el stock de deuda. Para recuperar el ritmo de crecimiento se requeriría un mayor espacio fiscal asumiendo que tengamos políticas públicas adecuadas. Estructuralmente, requerimos mejorar los servicios públicos como salud y educación, el sistema de protección social y la infraestructura. También urge formalizar la economía e impulsar el crecimiento y la creación de empleos de calidad.

Para orientar la reforma, debemos apuntar a varios objetivos: Incrementar la presión tributaria, crear incentivos para formalizar la economía y el empleo, promover las inversiones y creación de empleo e impulsar la redistribución.

En la renta de empresas, no hay mucho espacio para subir impuestos. Al contrario, debemos pensar en esquemas que generen incentivos para la nueva inversión. Colombia tiene un sistema de zonas francas aplicable a empresas individuales. Se puede mantener la tasa de IR. Existe espacio para subir impuestos al reparto de dividendos y la repatriación de utilidades. La mayor prioridad debe ser la eliminación de las exoneraciones que tienen un carácter permanente. También hay gran espacio para reducir la evasión y elusión tributarias.

El RUS debe desaparecer. Promueve el enanismo empresarial. Impide a las empresas hacer negocios con empresas formales porque no emiten facturas. Deben ser absorbidos por el régimen general o el especial. Empresas pueden recibir apoyo de programas del Estado para esta transición.

En la renta de personas, todos los mayores de 18 años deberían presentar una Declaración Jurada de Renta. Este registro ayudaría también a focalizar mejor las políticas económicas y sociales. El Sisfoh y los padrones del gobierno para reparto de bonos son un fiasco. En principio, todos deberían pagar impuestos para que se sientan parte del sistema y estén motivados a exigir mejores servicios públicos. Con la DJ de renta deberían gestionarse la atención en salud, educación o programas sociales. Es un grave error que menos de un cuarto de PEA pague impuesto a la renta. La tasa de IR podría subirse, por ejemplo en 5 puntos porcentuales, en todos los tramos. Además, como parte de la reforma tributaria, se debería crear una contribución para salud directamente al trabajador y no a las empresas para reducir incentivo a la informalidad (ver https://sudaca.pe/noticia/emprende/algunos-puntos-para-la-reforma-laboral/). En la transición, empresas que pagan 9% de EsSalud podrían incrementar sueldo de trabajadores en ese monto que sería retenido como contribución en salud.

Para compensar el incremento en impuestos a las personas y generar incentivos para la formalidad se pueden implementar devoluciones de impuestos pagados con comprobantes electrónicos (tanto facturas electrónicas como recibos por honorarios electrónicos). De esta manera, los que están en el tramo más bajo podrían pagar un monto simbólico de 1, 5 o 10 soles al mes como impuesto si presentan consumos con comprobantes electrónicos por un monto que equivalga a un porcentaje de sus ingresos. Además, podrían recibir un porcentaje del IGV pagado en sus consumos como crédito para sus gastos individuales de salud o pensiones. La eficiencia en la recaudación del IGV se incrementaría.

Un elemento relacionado a la reforma tributaria es la gestión fiscal. Los gobiernos subnacionales deberían recibir un porcentaje del pago de impuesto a la renta y de IGV que se genere de empresas y personas domiciliadas en sus territorios. De esa manera, gobiernos subnacionales tendrían incentivo para contribuir a la promoción de actividades económicas en sus territorios y a la fiscalización del pago de impuestos.

Todos, empresas y personas, deberíamos estar obligados a emitir comprobantes electrónicos por los servicios y bienes que venden y que compran como regla general. Los comprobantes electrónicos deben universalizarse. Así detectaríamos a personas fuera del sistema y se podrían implementar políticas para brindar apoyo para que se incorporen al sistema. No debemos asumir que son incapaces de ser parte del sistema. Ojo, para recibir programas sociales, deberían estar en el sistema con su DJ anual de renta. Así, los programas sociales serían parte del esfuerzo y los incentivos para formalizar la economía.

Si la renta de tercera (empresas) y la renta de cuarta y quinta (trabajo) está en el orden del 30%, no hay razón para que las rentas financieras, alquileres y regalías que gravan inversiones financieras, renta inmobiliaria, propiedad intelectual tengan tasas muy diferentes. Se debe subir los impuestos a rentas y regalías que en sí mismas no generan empleo como la renta de tercera. No hacerlo es regresivo y beneficia a los de mayores ingresos. Además, así evitamos mecanismos de ingeniería tributaria que contribuyen a la elusión tributaria.

El impuesto predial debe afinarse para que la base imponible refleje precios más cercanos al precio de mercado. Los impuestos al patrimonio y la herencia deben ingresar al debate de la reforma tributaria. Las personas de ingresos muy altos que utilizan diferentes medidas de “ingeniería tributaria” podrían incrementar sus pagos de impuestos acordes a sus niveles de ingreso y patrimonio con la ayuda de este tipo de impuestos.

Los impuestos a las externalidades negativas como el carbono deberían incorporarse. En ese sentido, el ISC a los combustibles es muy pertinente. Impuestos a alcohol, tabaco, casinos también. Impuesto a bienes de lujo es otra categoría a refinar porque contribuyen a la recaudación y son progresivos.

La implementación de una reforma tributaria siempre es compleja y presenta múltiples resistencias. Por ello, se pueden priorizar algunas medidas hasta crear consensos necesarios para profundizar la reforma. También pueden incluirse calendarios de implementación, aunque existe el riesgo de que sean postergados. Siempre será un mal momento para aumentar impuestos. Encontrar los balances de mayores tasas con mayores beneficios e incentivos es fundamental.