Por Claudia Ocaranza y Queletzú Aspra / PODER

BlackRock, la administradora de activos más grande del mundo, no es muy conocida entre la mayoría de la población; sin embargo, tiene un efecto creciente en cómo se invierte el dinero de las pensiones en América Latina. Cada vez más administradoras privadas de pensiones incluyen a BlackRock en sus portafolios de inversión, a través de sus instrumentos financieros como los Exchange Trade Funds (ETF) y fondos de renta fija, según un análisis regional realizado para el especial «A dónde va mi pensión».

BlackRock llama a sus ETF “iShares”, es su marca registrada. En países como México es imposible conocer el tamaño de las inversiones de las Administradoras de Fondos para el Retiro (Afore) en los iShares, pues es considerada información confidencial o no facilitada a los clientes por las administradoras ni por la Comisión Nacional del Sistema de Ahorro para el Retiro (Consar).

Para poner en perspectiva la importancia de México para BlackRock, basta decir que su oficina en el país es la única de América Latina que aparece en el listado de sus oficinas más grandes en el mundo y es, además, la séptima más grande en las Américas. Actualmente los ETF de BlackRock domiciliados localmente en México, tienen aproximadamente 75.000 millones de pesos en activos (más de US$3.057 millones), según informó BlackRock para este reportaje.

Los ETF funcionan como un mix de inversiones: replican o siguen el comportamiento tanto de acciones individuales, como de fondos de inversión de industrias e índices bursátiles. En cada país, BlackRock coloca iShares en el mercado bursátil, que a la vez ofrece a sus clientes −como las AFP− en otros países, dando acceso a inversiones diversificadas, a bajos costos y con menor carga fiscal en mercados internacionales.

De acuerdo con lo investigado por PODER en el reportaje «BlackRock, el gigante desconocido», publicado en 2018, ese año BlackRock era el proveedor más importante de ETF, con una cuota del 36.9% del mercado mundial, mientras que “Bloomberg estima que para 2026 la firma administrará activos bursátiles por 10 billones de dólares”.

A pesar de que parece el sistema perfecto para que las AFP amplíen sus opciones de inversión, se crea una cadena de malas prácticas cuando BlackRock invierte en empresas que violan los derechos humanos. A esto se suma que algunas regulaciones locales le permiten a la gestora ser poco transparente sobre cuánto de los fondos de jubilación está invertido en sus instrumentos, según especialistas consultados para este reportaje.

“¿Cuáles son los retornos de inversión de los fondos? ¿Están haciendo ganancia? Depende de cómo BlackRock gestiona estos fondos para asegurar que los retornos sean buenos, y eso sabemos que muchas veces genera conflicto entre invertir y respetar los derechos humanos”, dice Paloma Muñoz, consultora sobre Empresas y Derechos Humanos.

En los últimos años cada vez más empresas en el mundo, incluida BlackRock, han promovido prácticas ambientales, sociales y de gobernanza responsables (ESG, por sus siglas en inglés) que atraigan inversiones sustentables. Sin embargo, para Muñoz, en América Latina el concepto está todavía en construcción y es fácil permitir que se mantengan prácticas laxas, donde la información disponible proviene de las propias empresas, muchas veces basada en principios de mercadotecnia.

El iShare responsable en México

En julio de 2020 BlackRock lanzó al mercado el iShares ESG MSCI Mexico ETF, que impresionó a la prensa económica y analistas financieros porque en sólo 60 días levantó 450 millones de dólares, con inversiones de las Afore XXI Banorte, Afore SURA, Afore Profuturo, Citibanamex Afore y Principal Afore. Sin embargo, no se conoce públicamente el monto de las inversiones de las Afores participantes, y toda la información retomada por medios de negocios provino de la sala de prensa de BlackRock.

Al revisar las empresas que conforman el ETF, se puede encontrar a firmas con serias violaciones a los derechos humanos, como Grupo México, que hace seis años contaminó los ríos Sonora y Bacanuchi con el derrame de 40,000 metros cúbicos de sustancias tóxicas, afectando directamente a más de 22 mil personas.

De acuerdo con Muñoz, “en los fondos o ETFs ESG hay mil problemas, ellos deciden qué es ESG y le dan una máscara de ser sostenible a un paquete de empresas que son sostenibles con base en uno o dos indicadores de ambiente, gobernanza y sociales, pero ya vemos que esto no funciona. No funciona porque no están usando estándares internacionales de Derecho Humanos, no están evaluando a las empresas como deben evaluarlas. No están separando a las empresas que sí están tratando de hacer algo bueno y a las que están tratando de reducir el daño”.

Ante el cuestionamiento de por qué tener un ETF que sigue un índice que incluye a empresas con prácticas ESG cuestionables, BlackRock respondió que “no puede no invertir en las empresas que forman parte de un índice que sigue un ETF iShares, independientemente del perfil ESG de la empresa”. Sin embargo, aclaró que a través de su Investment Stewardship, tienen acercamiento con las empresas y que en el caso de Grupo México han votado en contra del consejo de administración por falta de gestión de riesgo acerca de las cuestiones ESG.

“Conforme avanzan los preceptos ESG, y las empresas no se adecúan a ellos, cada vez tienen menos peso en los índices”, respondió BlackRock vía correo electrónico.

También se encuentra a la empresa Infraestructura Energética Nova (Ienova) como parte del fondo, la cual comparte el negocio del gasoducto Los Ramones en México con BlackRock. En el gasoducto que conecta México con Estados Unidos, Ienova tiene una participación del 50%, BlackRock del 45% y Petróleos Mexicanos (Pemex) del 5%.

“Creo que ese instrumento es un engaño, o los parámetros que lo definen como sustentable no son confiables”, dijo Julio, de 32 años y afiliado en Afore Banamex, al enterarse de que su administradora invirtió en el ETF ESG de BlackRock y las empresas que lo conforman.

Por su parte, María, quien solicitó que se usara un seudónimo para este reportaje, de 48 años y pensionada en SURA, relata que la Afore envió un correo anunciando la inversión en el iShare sustentable de BlackRock, y aunque conoce los casos de violaciones a derechos humanos que han hecho algunas de las empresas en las que invierte el instrumento, le consuela pensar que “afortunadamente la proporción de esa inversión es menor en el portafolio”.

El hecho de que BlackRock tenga negocios con empresas en las que indirectamente invierte a través de sus fondos, sean ETF’s o directamente en sus acciones, no ha sido calificado como una práctica anticompetitiva por ninguna agencia reguladora del mundo; sin embargo, a decir de Hugues Létorneau, administrador del Global Unions’ Committee on Workers’ Capital (CWC), “sí es algo que la comunidad académica está revisando en Estados Unidos y podría ser que en un futuro tomando los casos de revisión anticompetitiva que se están haciendo sobre varias empresas ahora, BlackRock forme parte de eso”.

“Para mí como millennial y como cliente es importante que las inversiones de mi Afore sean en empresas socialmente responsables”, afirma Roberto, de 26 años y afiliado a Afore XXI Banorte/Pemex. Roberto intentó conocer los detalles de las inversiones de su Afore vía solicitud de datos personales, pero “jamás me entregaron nada”, dice.

“En BlackRock estamos por la transparencia, se pueden ver los ETF y los Fondos mutuos que pasan por la BMV cada día. (…). La Consar y el sistema mexicano se basa en que las Afores tienen derecho a elegir diferentes trayectorias de inversión y una no conoce el de la otra, por eso la Consar publica el desglose de los portafolios a nivel clase de activo. Pero lo que las Afores sí hacen es entregar estados de resultados de los fondos que administran cada cierre de día”, dijo vía correo electrónico Sergio Méndez, director general de BlackRock México.

La evolución de las inversiones en los iShares

La concepción de la administración de las pensiones en América Latina desde los años 80 como un negocio privado en lugar de ser organizaciones sin fines de lucro, ha abierto las puertas a intereses de multinacionales como BlackRock, explica Létorneau para este reportaje. Esto habría provocado que las decisiones de inversión de las AFP en América Latina respondan no sólo a los beneficios de los pensionados.

“Las administradoras de pensiones y las gestoras [como BlackRock, Vanguard y State Street], van a perseguir un ingreso desde el ahorro de los pensionados, entonces en 20 o 30 años van a tener menos dinero en su cuenta que si fuera una estructura de AFP sin fines de lucro”, dice el experto.

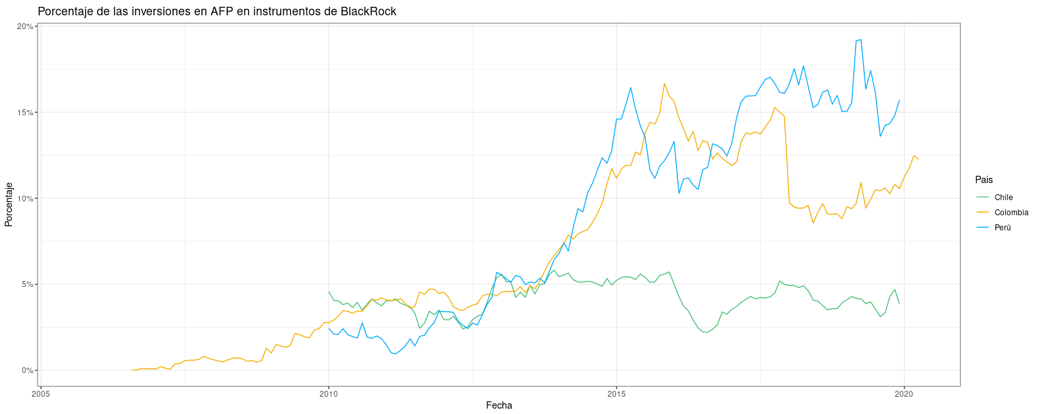

A través de un análisis realizado para este reportaje sobre las inversiones de las administradoras de pensiones en Chile, Costa Rica, Colombia y Perú, países donde sí se desglosa la información, se puede observar el incremento en monto y porcentaje que la firma de Larry Fink ha obtenido del dinero de los pensionados depositado en sus iShares en los últimos 10 años.

Así, en enero de 2010 del total que invirtieron las administradoras o AFP de Perú en instrumentos bursátiles, 2.43% fue para instrumentos de BlackRock por un monto de 23,991,329.53 USD. En enero de 2015 la cifra subió a 14.59% y para enero de 2019 era 15.04%, es decir, un total de 47,738,340 USD. En promedio, en 9 años las AFP invirtieron 9.60% del dinero de sus clientes en ETFs y fondos de la gestora multinacional, según datos recopilados para esta investigación desde la Superintendencia de Banca, Seguros y AFP (SBS) peruana y analizados por PODER a través de la búsqueda de las palabras clave “iShare”, “BlackRock” y “Black Rock”.

En Colombia las primeras inversiones de las AFP en instrumentos de BlackRock se registraron en agosto de 2006, cuando equivalió al 0.017% del total de inversiones de las AFP en instrumentos bursátiles. Para agosto de 2011 el porcentaje subió a 4.05%, representando 2,269,022,768.58 USD. Mientras que para ese mismo mes de 2017 ya era 9.77%, más de 7,000 millones de dólares. El promedio en esos años fue de 4.46%.

Para Létorneau, la progresión de BlackRock en Colombia y Perú se explica ante el hecho de que son mercados donde los ahorros invertidos en AFP son más bajos, a diferencia de lo que ocurre en Chile. Sin embargo, en los países de América Latina el avance de BlackRock también trae a la mente la alerta de que “uno de los efectos del papel creciente en la cadena de inversiones da oportunidad a BlackRock de acercarse a altos cargos políticos y de afirmar sus puntos de vista en los niveles más altos”, como está pasando en Francia. En el país europeo, la firma enfrenta críticas por parte de sindicatos y pensionados por su supuesto papel en la reforma de pensiones y su cercanía con el gobierno de Emmanuel Macron.

“Como inversionista a largo plazo, BlackRock está comprometido con los mercados en los que estamos presentes: nos va bien cuando los mercados van bien. Mantenemos relaciones constructivas con gobiernos en todo el mundo como fiduciarios de nuestros clientes y como una voz de los inversionistas”, respondió BlackRock al cuestionamiento sobre su interés en acercarse a cargos políticos en América Latina.

Entre enero de 2010 y enero de 2015 las AFP chilenas incrementaron en un 5.39% (7,629 millones de dólares) la inversión en instrumentos de BlackRock. Uno de los productos chilenos es el iShare MSCI Chile ETF, que sigue a varias empresas, entre ellas a la Sociedad Química y Minera de Chile (SQM), que explota las reservas de litio en el salar de Atacama, al norte de Chile y que ha cometido infracciones graves en contra del ambiente y comunidades indígenas, según reporta Mongabay Latam . SQM ha sido sancionada por la autoridad de medio ambiente local al no implementar medidas de mitigación que eviten daños irreversibles generados por la extracción de agua en su proyecto Pampa Hermosa. Así lo documenta este otro reportaje de A dónde va mi pensión.

“iShares MSCI Chile ETF trata de seguir el rendimiento del mercado de renta variable chileno. No tenemos conocimiento de ningún índice diseñado para seguir el mercado de renta variable chileno que excluya a una de las mayores empresas cotizadas de Chile”, dijo BlackRock.

El porcentaje del total de la inversión bursátil que tiene la gestora internacional se incrementó de 4.58% en 2010 a 5.39% en 2015, para luego descender a 4.10% en 2019. Entre 2010 y 2014 Sebastián Piñera, que en 2017 tenía invertidos 3.2 millones de dólares en una iShare de Blackrock, fue presidente de Chile. En 2018 volvió al cargo.

En Costa Rica hasta antes de septiembre de 2012, no se encontraron inversiones de las administradoras de pensiones en instrumentos de BlackRock. Aunque entre esa fecha y 2019 las inversiones no alcanzan ni el 1%, según los cálculos de PODER, llama la atención que las empresas en las que invierten algunos iShares en los que tienen dinero las AFP, no cumplen con estándares de respeto a Derechos Humanos. Por ejemplo, 1.42% de las empresas que conforman el iShare Core MSCI World UCITS ETF no cumplen con lo establecido en el Pacto Mundial de las Naciones Unidas (iniciativa por la sostenibilidad corporativa), según lo reconoce BlackRock en su sitio. Este ETF, en el que las AFP de Costa Rica han invertido los últimos años, sigue a firmas como Apple, Microsoft, Amazon, Tesla, Facebook y Alphabet..

Al mismo tiempo, los ETF llamados iShares iBoxx $ Investment Grade Corporate Bond ETF, iShares Core U.S. Aggregate Bond ETF y el iShares S&P 500 Index Fund, nombres que probablemente sólo entiendan personas expertas en finanzas, pero todos instrumentos en los que invierten las administradoras de pensiones de Costa Rica, tienen inversiones en empresas relacionadas con armas de fuego de uso civil, armas nucleares y armas controversiales.

Los domicilios de los ETF, el dilema fiscal

Si bien los ETF’s de BlackRock son accesibles en los mercados bursátiles de América Latina, no todos tienen su domicilio fiscal en esos países. Muchos de los iShare y fondos de inversión en los que invierten las pensiones de Chile, Colombia, Perú y Costa Rica tienen su domicilio en países considerados como paraísos fiscales o de regulación fiscal laxa, según un análisis realizado por PODER.

Fiscalmente, esto significa que “las inversiones de fondos de pensiones están exentas de pagar impuestos y los fondos de BlackRock podrían estar registrados en muchos sitios del mundo con unas condiciones de fiscalidad similares. BlackRock gana unos 5,000 millones de dólares al año y de eso paga un 20% en impuestos, la mayor parte en EE.UU.”, según Javier García Bernardo, investigador para The Tax Justice Network y doctor en economía política.

Irlanda, Luxemburgo, Alemania y Estados Unidos son los principales países donde se ubican los domicilios fiscales de los ETF’s y fondos de inversión de BlackRock por donde pasa el dinero de las pensiones de millones de ciudadanos de países de América Latina.

“BlackRock paga impuestos sustanciales en Irlanda, Estados Unidos, Suiza y en aquellas jurisdicciones en donde operamos nuestro negocio. Los ingresos y gastos son asignados a funciones en los países donde los servicios son desarrollados”, respondió BlackRock a la pregunta sobre el pago de impuestos en los países donde tiene domiciliados sus iShare.

Sin embargo, sobre beneficios fiscales por operar ETF’s desde esos países, BlackRock aseguró que “cualquier consecuencia impositiva de invertir en un fondo de BlackRock, surge para el inversionista, pues los activos son suyos, no para BlackRock”.

A decir de García Bernardo, es problemático que el dinero de las pensiones latinoamericanas acabe en inversiones en compañías y fondos estadounidenses, como BlackRock, Vanguard y State Street, que son los mayores inversionistas mundiales en empresas, lo que les da el derecho de votar en las reuniones corporativas, y ahí ejercer su poder, lo cual reduce la competencia entre las compañías.

En las siguientes gráficas se muestra la suma de las inversiones, en moneda nacional de cada país, de las AFP que se destinaron a iShares y fondos de inversión de BlackRock al mes por año. Los domicilios fueron encontrados en el sitio web de BlackRock de cada país.

Se puede seleccionar el país de domicilio con el seleccionador debajo de la gráfica y eso iluminará el color del país.

Entre 2010 y 2020, las AFP chilenas invirtieron parte de las pensiones en instrumentos de BlackRock principalmente ubicados en Estados Unidos en primer lugar y en Luxemburgo en segundo lugar.

Para las inversiones de las AFP de Costa Rica, los países de domicilio de los iShare y fondos de inversión de BlackRock en los que invirtieron entre 2013 y 2019 fueron Luxemburgo y Estados Unidos.

Las AFP de Perú por su parte, han invertido en fondos de inversión de BlackRock con domicilio en Estados Unidos, Irlanda, Suiza y Alemania entre 2010 y 2020.

Mientras que en Colombia, entre 2007 y 2020 también aparecen iShares y fondos de inversión de BlackRock con domicilio en ese mismo país, además de Estados Unidos, Irlanda y en menor medida, Luxemburgo.

De acuerdo con FundSociety, hasta octubre de 2020, la industria vio “31,400 millones de dólares en flujos hacia ETFs ESG a nivel mundial, de los cuales el 59% son administrados por BlackRock”. La razón por la que BlackRock ha podido hacer estas prácticas es básicamente que hay dos corrientes de pensamiento dentro del mundo de la inversión responsable.

Según Létorneau, “los grandes gestores como BlackRock, analizan la parte social más como un enfoque de materialidad financiera. Mientras que otras entidades europeas toman más un enfoque de Derechos Humanos y sí quieren hacer diálogos sobre esos temas y asegurarse de que cumplan responsabilidades bajo las líneas directrices de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) para las Empresas Multinacionales (MNE) o los Principios Rectores sobre Empresas y Derechos Humanos de Naciones Unidas (UNGP)”.

Los expertos coinciden en que la creciente presencia de BlackRock en los países latinoamericanos, ya sea a través de participar en proyectos de infraestructura, energéticos y cárceles, como en México; llevar mandatos de inversión extranjera de las AFP para invertir el dinero de las pensiones en el extranjero; o con las inversiones directas de las administradoras de pensiones en sus iShares, hace relevante la necesidad de una mayor exigencia de rendición de cuentas a las personas afiliadas de las AFP y legislaciones más estrictas que garanticen la transparencia y rendición de cuentas.

Ilustración de portada: Héctor Huamán.