*Esta entrevista fue realizada el 24 de junio, 4 días antes de la publicación de la primera parte del especial.

Por Hernán P. Floríndez

Primera pregunta: ¿por qué existen estas comisiones?

Lo que hacemos es buscar los mejores activos para invertir la plata de los afiliados. Tenemos equipos que están especializados principalmente en invertir en el Perú. Aquí conocemos el mercado y hacemos inversiones directas y todos los gastos hechos en Perú lo paga la AFP directamente. Tenemos equipos que ven mercado internacional, pero que no son expertos en el mercado retail de China o el mercado de tecnología de Estados Unidos. ¿Qué hacemos? Buscamos con nuestros equipos los mejores managers internacionales para poder sacar la mayor rentabilidad posible para nuestros afiliados. Buscamos expertos terceros que lo que hacen es darnos acceso a sus estrategias y nosotros las compramos. Lo que buscamos son las mayores rentabilidades netas de comisiones.

Lo pongo de esta manera: si yo tengo acceso a hacer una inversión que me va a dar 20 de retorno y me cuesta 5, mi retorno sería 15, ¿no es cierto? Esa inversión, a la cual el afiliado tiene acceso a través de los equipos de las AFP, es mejor que una inversión que haga un afiliado directamente, en la cual le rinde 6, pero le cuesta 1.

¿Esos 5 pagados como comisión también son de los afiliados?

Es del portafolio de todos los afiliados. Todos esos managers se contratan para armar el portafolio para el afiliado para que dé la mejor rentabilidad posible. Hay un costo para acceder a esa estrategia, porque alguien tiene que hacerlo. El mandato que tenemos desde la Superintendencia [de Banca, Seguros y AFP] es buscar la mayor rentabilidad neta de comisiones para los afiliados. Cuando la rentabilidad es negativa hay un costo, porque igual tienes que seguir gestionando, pero esa rentabilidad negativa es por periodos de corto plazo.

A través de nosotros, por ser un inversionista institucional relativamente grande incluso a niveles internacionales, los costos de comisión que conseguimos son mucho más baratos que los que conseguiría cualquiera si va directamente. Para ponerte un ejemplo, los fondos mutuos en Perú, que son los que compra la gente, retail o personas naturales, los de renta variable te puede costar entre 2% y 3% anual, más IGV, estamos hablando de 2,5%, y 3,5%. Las comisiones a las cuales nosotros accedemos son de 0,5% e incluso menos. Esto le da un beneficio al afiliado respecto a acceder a estas estrategias a un mucho menor costo.

¿Usted tiene el cálculo, el aproximado, de cuánto han pagado en comisiones en este periodo de tiempo?

Todas las AFP hacemos nuestro cálculo de lo que se llama nomenclatura de inversiones. Se llama el Total Expense Ratio [TER]: cuánto se paga de comisiones de todo lo que se gestiona. Nosotros en el portafolio internacional estamos, dependiendo de cada AFP, entre 0,3% y 0,43% del total del fondo administrado.

¿Puede existir un esquema en que estas comisiones se asuman de forma compartida o necesariamente se las debe cargar al fondo del afiliado?

Si esta comisión no la pagara el fondo [del afiliado], nosotros como administradora no tendríamos ningún incentivo de nuestro lado. Hay un lineamiento en buscar la mayor rentabilidad neta en fees [tarifas].

¿Ese porcentaje, que serían los gastos calculados a partir de TER, es cobrado mensualmente así haya pérdidas en ese fondo?

Sí, porque acá invertimos pensando en cinco, diez años, dependiendo de la estrategia. Te pongo un ejemplo muy claro: una persona que invierte, entra a Perú en abril de este año, diciendo «asumo que va a haber volatilidad por las elecciones». Compra [valores de] Perú en abril y efectivamente en abril el mercado se cae. En ese periodo, el inversor pierde plata en abril, pero si después el mercado entiende que el resultado electoral es muy positivo y el mercado rebota, el siguiente mes no solo recupera la pérdida temporal de abril, sino que gana plata. No es justo que no cobren abril si duplica la ganancia en junio. Los fondos te cobran por estrategias de largo plazo, lo mismo hacemos nosotros. Todos los meses se contabilizan las rentabilidades, ya sean positivas o negativas, y contabilizan lo que se va cargando al fondo y a todos los partícipes que estuvieron en ese momento.

¿Y qué pasa si ese mes que tocaba pagar, la rentabilidad es negativa? ¿Cómo se calcula el pago entonces?

Siempre te cobra sobre el activo administrado. Entonces, en el tiempo si el fondo crece, ellos cobran más; si el fondo decrece, ellos cobran menos. ¿Nosotros qué hacemos? Hacemos evaluaciones permanentes de todos los activos que tenemos. El fondo no está rindiendo lo que esperamos cuando esa estrategia le gana al promedio de estrategias o no está por encima del promedio.

¿Qué posición tiene respecto de que estos pagos puedan ser publicitados, transparentados? Que el afiliado sepa qué porcentaje de su fondo de pensiones está yendo a ese tipo de comisiones en el extranjero. Al final, él no tiene ningún control o ningún poder sobre ese tipo de comisiones sobre las que ustedes deciden y se cobran de su fondo de ahorros.

Yo creo que se puede transparentar. Nosotros lo reportamos a la Superintendencia, pero lo que si no creo es que el afiliado pueda tener la capacidad de decidir si quiere un fondo u otro, porque ahí ya sería él decidiendo dónde invertir todo su portafolio y, al ser una persona individual, no tendría acceso a estos managers ni a los costos que les cobran estos managers. Los fees que cobran estos managers a una persona natural versus a un institucional son completamente distintos.

Hemos conversado con especialistas que nos plantean la posibilidad de que no sea todo asumido por el afiliado, sino que pueda ser en partes o que pueda ser asumido por la AFP. ¿Ustedes consideran que puede haber alguna otra salida para ese tipo de comisiones? ¿O necesariamente tienen que ser asumidas por el fondo de los afiliados?

Yo, la verdad, considero que debe ser asumida por el fondo que administramos, esa es la práctica internacional. Toda la rentabilidad es del afiliado, toda la ganancia es del afiliado.

Si es que no lo asumiera el afiliado, ¿ustedes dejarían de invertir en este tipo de vehículos?

Si todo el gasto lo asume el gestor, habría un incentivo para no invertir, porque las estrategias más rentables están asociadas a aquellas que tienen un mayor costo, obviamente también con mayor riesgo. Por eso creo que el trabajo que hacemos nosotros es identificar estas oportunidades. Mi punto es que, si no hay ningún incentivo para obtener la mejor rentabilidad -sea un banco, AFP, fondo mutuo, tú mismo con cualquier emprendimiento que hagas- y el tener más rentabilidad te genera solamente más costo; tu incentivo es no hacerlo [no invertir en fondos del extranjero]. Tiene que existir un alineamiento, ahí es donde está el equilibrio.

¿Y hay topes para este tipo de comisiones? ¿Un tope máximo del que no deba pasar lo cobrado a los afiliados?

No hay ningún tope regulatorio, nosotros tenemos nuestras propias políticas, y hacemos los cálculos y tenemos procedimientos. Hay estrategias [fondos del extranjero], por ejemplo, que son tan demandadas en el mundo que si no pagas lo que piden, no entras, no te dejan entrar. Hay estrategias donde nosotros tenemos más influencia y sí negociamos el menor costo posible. No tenemos un tope regulatorio, pero sí dentro de nuestras políticas tenemos el análisis de costos de los gestores y buscamos buenas prácticas, eso lo hacemos siempre.

Este tipo de topes ya existen en Chile, por ejemplo. ¿Estaría de acuerdo que se pueda regular el tema aquí en Perú?

En Chile lo que existe es el tope al TER. Me parece que sería válido. Tiene que ser un tope razonable porque, si no, hay un desincentivo. Pero tiene que quedar claro y es un tema sumamente clave que no está en nuestro interés pagar un centavo más de lo que se debe pagar. Nosotros no recibimos ni un centavo de rebate [descuento o devolución], ningún beneficio individual como empresa por pagar más comisiones, cero. Mientras menos comisiones paguemos, más rentabilidad generamos al afiliado.

La comisión ensucia, la comisión existe, y cuando lo miras de manera absoluta, es un monto que suena fuerte. Pero si yo te digo que con esos 100 millones que te cobran al año, por decir cualquier número, te genero 3.000 millones de ganancia, la cosa cambia, versus una inversión que me da solamente 500 de ganancia y cuesta 0. Eso es un poco lo que hay que tratar de transmitir, no es que las AFP están cobrando por otro lado otra comisión. Se está buscando la mejor rentabilidad neta de comisión, pero sí hay una comisión. Eso existe.

¿Y cómo es la dinámica para escoger ese tipo de fondos? ¿Hay un acercamiento de los mismos hacia ustedes? ¿Hay personas que vengan a hacer visitas, presentaciones a las AFP de estos fondos del exterior?

Hay de todo y cada AFP tiene su procedimiento. Nosotros tenemos un procedimiento que lo hacemos conjuntamente con otros jefes de Sura [AFP Integra forma parte del grupo Sura] de la región. Mapeamos, dependiendo de la estrategia, 200, 300 fondos, y tenemos unas métricas de la rentabilidad que generaban en el pasado, la consistencia que tienen, el nivel de riesgo operativo que se asume, tenemos un procedimiento bastante completo y ranqueamos los fondos en quintiles. Y solamente podemos invertir, por nuestras políticas, en los primeros dos quintiles, el mejor 40%. Y dependiendo de alguna excepción, porque haya algún cambio de estrategia, podemos salirnos de la regla, pero es muy poco común. Se hacen llamadas con los asset managers y vienen a Perú, para hacer el due diligence [investigación de antecedentes] correspondiente. No solamente a la estrategia, sino a la empresa gestora. Primero se aprueba el gestor y después se evalúan los portafolios. Después de todo eso ya tomamos la decisión de invertir dependiendo de cuál es la que mejor calza con la estrategia que queremos nosotros.

Este tipo de gastos involucran pagos por conceptos de publicidad del fondo del extranjero o de la comisión de éxito. ¿Hay alguna forma de asegurarnos de que ese es el destino del pago?

Todos los fondos son auditados por terceros. Lo mismo pasa en Perú, cualquier fondo mutuo, cada estrategia tiene una auditoría que justamente identifica que los gastos que sean cargados son los gastos autorizados por el reglamento. El mismo gasto de la auditoría tiene que tener un comportamiento, un tope máximo de [gasto por] marketing y publicidad. Si hay un tema de desempeño, se audita, tanto el auditor, como nosotros mismos que pedimos la información recurrentemente y nuestro equipo la analiza. Todo eso es sumamente transparente, y parte de nuestro trabajo es analizar eso, es evaluar justamente que las prácticas de estos managers sean las correctas, sean transparentes. Todo esto está sumamente evaluado y analizado.

Justamente lo que el afiliado solicita es transparencia. En ese sentido, ¿cuáles son los fondos con los que usualmente trabaja AFP Integra?

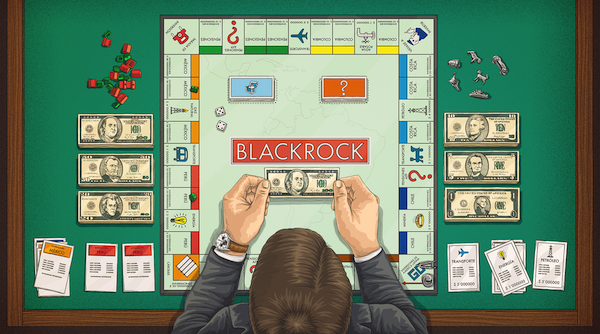

El manager con el que tenemos más inversiones es BlackRock, es uno de los managers más importantes con los que trabajamos. Tenemos un montón de managers aprobados, y dependiendo de la estrategia vamos eligiendo uno u otro. Pero con el que más trabajamos es BlackRock, que es probablemente el manager más importante e influyente del mundo. Otro punto que es muy importante para nuestro análisis es que le apuesta mucho al tema de sostenibilidad. Todas las variables no financieras: sociales, ambientales y de gobernanza corporativa son fundamentales en nuestro análisis para elegir estos managers (Leer también en este especial: BlackRock, el emporio global que avanza en las pensiones latinoamericanas).

Foto de Portada: Andina.